نقدینگی در کف ۴ساله/بازبینی در کنترل رشد ترازنامه بانکها

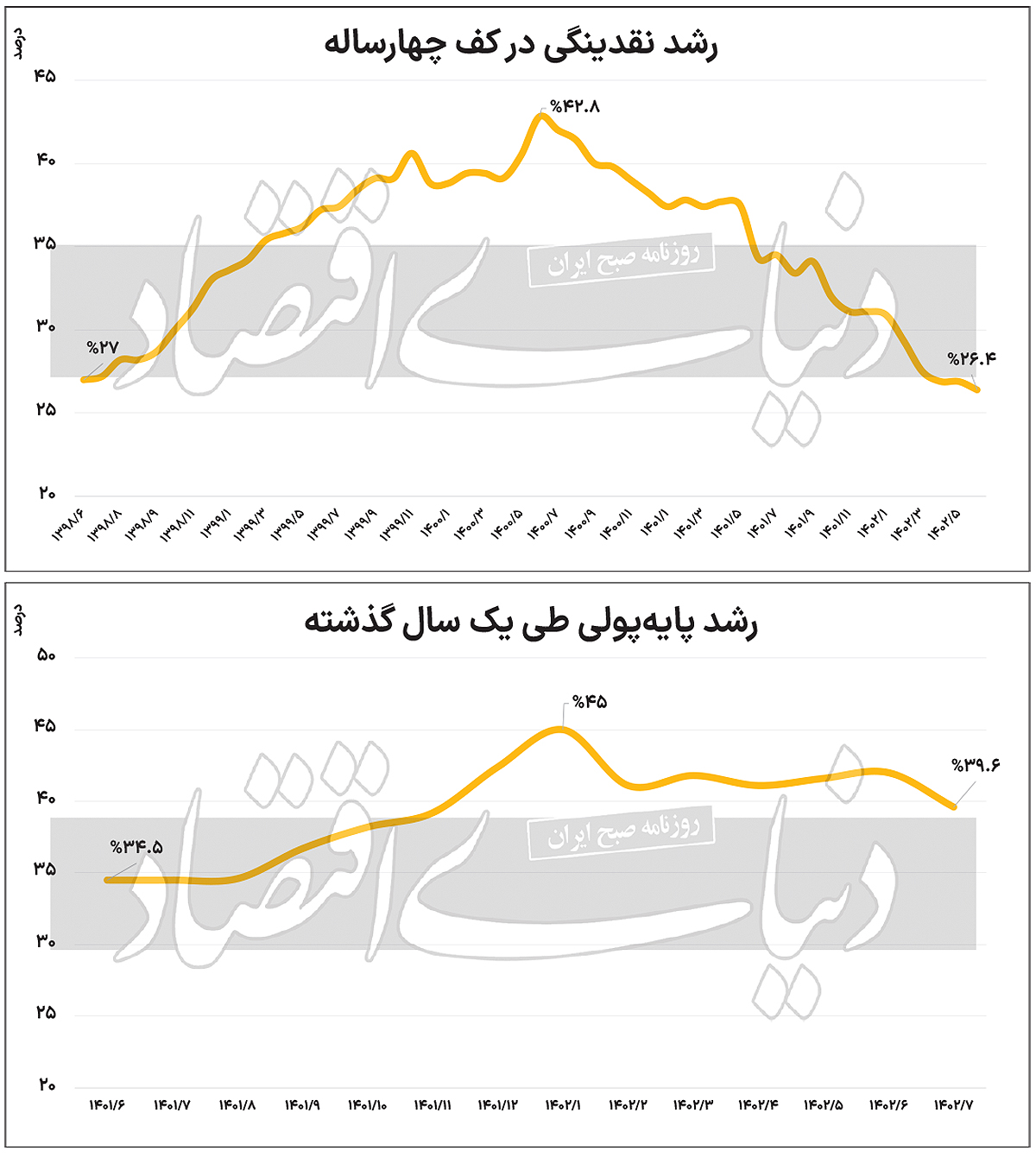

بررسی جدیدترین گزارش بانکمرکزی از کاهش نرخ رشد نقدینگی به ۲۶.۴درصد و همچنین کاهش نرخ رشد پایهپولی به ۳۹.۶درصد تا پایان مهرماه سال جاری خبر داده است

بررسی جدیدترین گزارش بانکمرکزی از کاهش نرخ رشد نقدینگی به ۲۶.۴درصد و همچنین کاهش نرخ رشد پایهپولی به ۳۹.۶درصد تا پایان مهرماه سال جاری خبر داده است آمارهای بانک مرکزی که به شکل نامنظمی ارائه میشود نشان میدهد در مهرماه رشد نقدینگی با ثبت رقم ۲۶.۴درصد به کف ۴سال اخیر رسیده است. در کنار این آمار رشد پایهپولی ۳۹.۶درصد گزارش شده که کمترین مقدار این متغیر در ۸ماه اخیر است. این آمارها تایید میکند روند کلی ۲متغیر اصلی پولی کاهشی بوده است که میتواند اتفاق مثبتی برای تحقق هدف «مهار تورم» باشد. اما به نظر میرسد برای تداوم این روند، ۴نکته سیاستی باید در دستور کار سیاستگذار قرار گیرد. نخست اینکه اصلاحات نظام بانکی باید در مدت محدود اعمال سیاست کنترل رشد ترازنامه بانکها عملیاتی شود. نکته دوم این است که برای مهار رشد پایهپولی نیاز است از اضافهبرداشت بانکهای بد از بانک مرکزی خودداری شود. همچنین لازم است کسری بودجه بهشدت کنترل و در نهایت از طریق بازار بدهی تامین مالی شود. در پایان نیز لازم است روند کاهشی انتظارات تورمی با چاشنی اخبار مثبت سیاسی تا پایان سال جاری تداوم یابد.

بررسی جدیدترین گزارش بانکمرکزی از کاهش نرخ رشد نقدینگی به ۲۶.۴درصد و همچنین کاهش نرخ رشد پایهپولی به ۳۹.۶درصد تا پایان مهرماه سال جاری خبر داده است. هرچند این روند کاهشی به نظر مطلوب میرسد، اما سیاستهای مکملی وجود دارد که لازم است سیاستگذار برای تحقق هدفگذاری تورمی خود آنها را در دستور کار قرار دهد.

یکی از این سیاستها استفاده از فرصت طلایی سیاست رشد کنترل ترازنامه بهعنوان عامل کاهش نرخ رشد نقدینگی برای اصلاح نظام بانکی و خروج بانکهای بد است. همچنین نیاز است که در اجرای این سیاست ابزارهایی برای کنترل بانکهای متخلف اجرایی شود؛ زیرا افزایش نرخ سپرده قانونی برای این بانکها کافی نبوده و میتواند با رشد پایهپولی هدف کنترل تورم را مختل سازد. انضباط مالی دولت یکی دیگر از نکاتی است که باید مورد توجه قرار گیرد؛ زیرا در غیر این صورت با تشدید کسری بودجه و پولیسازی آن میتواند به شعلهور شدن دوباره تنور تورم منجر شود. اگر این سیاستها به درستی اجرایی شود در کنار تداوم فروکش شدن انتظارات تورمی، سیاستگذار را به تحقق هدف خود یعنی «مهار تورم» نزدیکتر خواهد کرد.

نقدینگی در کف ۴ساله

بانک مرکزی در آخرین گزارش خود به بررسی بخشی از آمار متغیرهای پولی در مهرماه سال جاری پرداخته است. بر اساس این گزارش رشد نقدینگی در مهرماه به ۲۶.۴درصد و نرخ رشد پایهپولی نیز به ۳۹.۶درصد رسیده است. همچنین حجم نقدینگی در این ماه به ۷۱۷۷هزارمیلیاردتومان رسیده که در هفتماه منتهی به مهرماه سال جاری معادل ۱۳.۳درصد رشد یافته است. همچنین بانک مرکزی تاکید کرده که رشد پایهپولی برای نخستینبار پس از ۸ماه وارد کانال ۳۰درصدی شده و نسبت به ماه گذشته کاهش ۲.۴درصدی را ثبت کرده است. بررسیها نیز نشان میدهد نرخ رشد پایهپولی به کف ۷ماهه خود رسیده است. پیش از این پایینترین میزان رشد این متغیر در اسفندماه سال گذشته به میزان ۴۲.۴درصد بوده است. از سوی دیگر نرخ رشد نقدینگی نیز به کف ۴ساله خود رسیده است. پایینترین نرخ رشد نقدینگی پیش از این در شهریورماه سال۱۳۹۸ و به میزان ۲۷.۲درصد بوده است.

نظمدهی به انتشار آمار

با این حال اولین نکتهای که باید به آن توجه کرد انتشار نامنظم آمار است. در طول هفته گذشته سه گزارش از سوی بانک مرکزی در رابطه با وضعیت متغیرهای پولی منتشر شده که همگی ناقص و مربوط به ماهها مختلف و بدون هیچگونه نظمی بوده است. از سوی دیگر به نظر میرسد سیاستگذار پولی انتشار آمار را منوط به مواقعی کرده که عملکرد این آمار مثبت باشد. در غیر این صورت آمار یا بهصورت ناقص یا با تاخیر منتشر میشوند. این موضوع سردرگمی بسیاری ایجاد میکند و تحلیل وضعیت اقتصاد ایران را دشوار میسازد. درخصوص روند کاهشی متغیرهای پولی چهار توصیه سیاستی وجود دارد.

بازبینی در کنترل رشد ترازنامه بانکها

کاهش نرخ رشد نقدینگی و رسیدن آن به پایینترین میزان ۴سال گذشته اتفاق مثبتی به شمار میآید و برای هدف مهار تورم نیز یک ضرورت است. به گفته بانک مرکزی، کاهش نرخ رشد نقدینگی از طریق اجرای سیاست کنترل رشد ترازنامه اتفاق افتاده است. به این معنی که بانکمرکزی به بانکها اجازه نمیدهد که ترازنامه آنها بیشتر از حد مشخصی رشد کند. این موضوع خود را در کاهش پرداخت تسهیلات از سوی بانکها منعکس کرده است. اما در مقابل کارشناسان تاکید میکنند که این سیاست میتواند اثرات رکودی داشته باشد. گواه آن نیز گلایههای اخیر تولیدکنندگان از عدم تامین سرمایه در گردش و همچنین افت شدید پرداخت تسهیلات خرد به افراد است. به همین دلیل توصیه میشود که سیاستگذار از این ابزار بهصورت موقتی و در کنار آن حتما از فرصت اصلاح نظام بانکی استفاده کند. اما در عمل اتفاق دیگری افتاده است و نه تنها این سیاست دائمی شده بلکه در کنار آن رفتارهای سلیقهای مانند مستثنیکردن تسهیلات تکلیفی از شمول کنترل رشد ترازنامه اتفاق افتاده است. این در حالی است که این تسهیلات خود یکی از عوامل بروز ناترازی در نظام بانکی است.

توجه به اضافهبرداشت بانکها

از سوی دیگر بانکمرکزی تاکید میکند که رشد پایهپولی در ماهای گذشته به دنبال افزایش نرخ سپرده قانونی اتفاق افتاده و اثر حسابداری دارد. به این معنی که بانکهای متخلف برای افزایش سپرده قانونی خود نزد بانکمرکزی به اضافهبرداشت از این نهاد دست میزنند. این در حالی است که اگر بانکهای متخلفی وجود داشته باشند، باید در ازای این تخلف از آنها داراییهایی مانند اوراق یا اسکناس دریافت شود و اینکه اگر این بانکها از بانک مرکزی اضافهبرداشت کنند، به این معنی است که کنترل و اصلاحی روی عمکلرد بانکها صورت نگرفته است.

خطر پولیسازی کسری بودجه

همچنین باید تاکید کرد که هر چند روند کاهشی پایهپولی و نقدینگی برای مهار تورم مناسب است، اما نگرانیهایی وجود دارد که این مسیر تا پایان سال ادامه پیدا نکند. با توجه به کسری حدود ۳۰درصدی بودجه در ۷ماه ابتدایی سال، نهادهای کارشناسی پیشبینی میکنند کسری بودجه دولت تا پایان سال به ۳۰۰ تا ۴۰۰هزارمیلیاردتومان برسد. به گفته داوود منظور، رئیس سازمان برنامه و بودجه بخش عمدهای از این ناترازی بودجه بهدلیل بیشبرآوردی قیمت نفت بوده است. بررسی عملکرد مالی چهارماهه دولت نیز نشان میدهد که در این مدت کمتر از نیمی از درآمدهای نفتی مصوب محقق شدهاند. از سوی دیگر روند فروش اوراق نیز بهعنوان یک ابزار تامین ملی غیر تورمی چندان مطلوب نبوده و حتی شواهدی وجود دارد که حضور دستوری دولت در این بازار عمکلرد آن را با مشکلاتی مواجه ساخته است. در چنین شرایطی این احتمال وجود دارد که تا پایان سال دولت به سراغ استقراض مستقیم یا غیرمستقیم از بانکمرکزی رفته که این موضوع خود میتواند رشد پایهپولی و نقدینگی را تقویت کند. بنابراین نیاز است که برای تداوم روند کاهشی متغیرهای پولی اثرگذار در تورم، انضباط مالی دولت مورد توجه بیشتری از سوی سیاستگذار قرار گیرد.

توجه به تداوم کاهش انتظارات تورمی

یکی دیگر از نکاتی که در بررسی وضعیت متغیرهای پولی باید به آن توجه کرد، روند کاهشی رشد نقطهای «پول» است که از ۶۵.۲درصد در پایان سال ۱۴۰۱ به ۴۰.۶درصد در شهریورماه ۱۴۰۲ رسیده است. این متغیر به نوعی نمایانگر انتظارات تورمی در جامعه است و کاهش آن به معنی فروکش کردن این انتظارات است. تداوم این افت نیازمند کاهش ریسکهای سیاسی، خبرهای مثبت از کاهش اثر تحریمها و ثبات سایر متغیرها در اقتصاد است. درصورتیکه سیاستگذار سیاستهای مکمل ذکرشده برای مهار تورم را در دستور کار قرار دهد و انتظارات تورمی نیز به روند کاهشی خود ادامه دهند، میتوان امید داشت هدفگذاری مهار تورم سیاستگذار در مسیر مطلوبی به حرکت خود ادامه دهد.

دنیای اقتصاد